Liquiditätsplanung

Was ist Liquidität und was ist Liquiditätsplanung

Zwangsläufig kommt für einen Unternehmer eines Tages die Frage nach der Liquidität auf. Liquidität bedeutet, wie „flüssig“ ist ein Unternehmen. Also wie viel Geld hat es zur Verfügung. Zu jedem Zeitpunkt wollen wir also bei der Liquiditätsplanung wissen, wie viel Geld in Zukunft auf unserem Konto ist. Die Liquiditätsplanung beschäftigt sich also damit, welche Einzahlungen und Auszahlungen wann zu erwarten sind, um damit vorhersehen zu können, wie viel Geld in Zukunft wann dem Unternehmen zur Verfügung stehen wird. Wenn ich jetzt schon weiß, dass nächsten Monat eine hohe Steuerforderung zusammen mit den Gehältern fällig wird und gleichzeitig aber nicht mit genügend Geld durch Umsatz zu rechnen ist, kann ich rechtzeitig Maßnahmen ergreifen, um liquide, also zahlungsfähig zu bleiben.

Ich kann dann auf Grundlage eines Finanzplanes und der Liquiditätsplanung mit meiner Bank sprechen, ich kann vielleicht Kunden dazu bringen, schneller zu zahlen oder auch den Vertrieb ein wenig anstoßen. Wenn alles nichts hilft, frage ich um etwas Geduld beim Finanzamt, bei Kunden oder bei den Mitarbeitern. Alles nicht angenehm, aber zumindest deutlich besser im Voraus darüber zu sprechen.

Was ist der Unterschied zwischen einem Liquiditäts- und Finanzplan?

Ein Liquiditätsplan gibt kurzfristige Aussagen über die Liquidität eines Unternehmens aus. Hier geht es eher um Wochen, maximal Monate. Ein Finanzplan hat jedoch das Ziel, die finanziellen Verhältnisse über ein ganzes Jahr, meist sogar über mehrere Jahre zu planen.

Liquiditätsplanung und ERP

ERP-Systeme können aufgrund Ihrer Datenbanken die Liquidität eines Unternehmens perfekt planen. Denn hier kommen alle Einnahmen und alle Ausgaben zusammen.

Sie verwenden bereits ein ERP-System und dennoch ist es schwer für Sie die Liquidität zu planen?

Das liegt häufig daran, dass eben nicht alle Werte von Ihrer ERP-Software geplant werden, oder dass das von Ihnen verwendete ERP-System das einfach nicht kann. Gerade in kleinen und mittelständischen Unternehmen kommt es unserer Erfahrung nach zu folgenden Problemen.

Sieben Gründe, warum Liquiditätsplanung innerhalb von ERP-Systemen so schwer sein kann:

- Sie lassen die Buchhaltung von Ihrem Steuerberater machen und haben daher nicht alle Zahlen verfügbar

- Ihr Steuerberater hat Informationen wiederum nicht, die Sie haben und kann daher auch nicht perfekt planen

- Sie erfassen keine oder nur einige Eingangsrechnungen

- Regelmäßige und auch monatlich leicht schwankende Zahlungen wie Lohnkosten, Mieten, Leasingkosten etc. sind nicht in Ihrem System

- Umsätze können nur verzögert in der Planung berücksichtigt werden; nämlich erst, wenn eine Rechnung erstellt und verarbeitet wurde

- Aufwände durch den Einkauf werden erst dann berücksichtigt, wenn die Eingangsrechnung erfasst, geprüft und auch verarbeitet wurde.

- Große Investitionen können nicht rechtzeitig im Voraus erfasst werden.

Daher kommt es oftmals zu einer statischen, veralteten Excel-Liquiditätsplanung, die folgendermaßen abläuft.

- Eine Bank oder eine andere Institution fordert eine Liquiditätsplanung und andere finanzielle betriebliche Auswertungen beispielsweise bei Entscheidungen über Kredite

- Es wird nach einer Muster-Liquiditätsplanung auf Excel Basis als Vorlage gesucht und diese dann bestmöglich mit Zahlen gefüllt

- Nach kurzer Zeit – besonders wenn das Unternehmen entsprechende Gewinne erwirtschaftet – verbleibt das manuelle Ausfüllen im Excel, weil die manuelle Eintragung und Berechnung einfach viel Zeit kosten.

- Fazit: Die Liquiditätsplanung kommt immer erst dann zum Einsatz, wenn Liquiditätsengpässe auftreten und es tatsächlich bereits zu spät ist.

Liquiditätsplanung für kleine und mittelständische Unternehmen

Gerade in unserer Zielgruppe – kleinen und mittelständischen produzierenden Unternehmen (KMU) – ist es besonders schwer eine verlässliche und dennoch dynamische Liquiditätsplanung zu etablieren. Aber auch in großen Unternehmen ist nicht immer alles perfekt.

Dennoch benötigen gerade die mittelständischen Unternehmen ein Werkzeug, mit dem sie rechtzeitig im Voraus erkennen können, wann sie Handlungsbedarf haben. Sie müssen rechtzeitig erkennen, ob die Einzahlungen auf Ihre Giro-Konten die Auszahlungen übersteigen werden. Auch wenn größere Investitionen geplant werden, kommt der Liquiditätsplanung eine besondere Bedeutung zu. Alles leichter gesagt als getan, aber 3S hat in den vergangenen 30 Jahren ausreichend Erfahrungen mit KMU-Unternehmen gesammelt, um ein praktikables Liquiditätsplanungsmodul zu erstellen.

Eine einfache aber effektive Liquiditätsplanung, welche es auch dann möglich macht, die Liquidität zu planen, wenn manuelle Liquiditätsplanwerte für einzelne Monate erfasst werden müssen und Zahlen im Finanzplan sich auch noch ganz plötzlich jeden Monat verändern.

Was ist die Liquidität ersten, zweiten und dritten Grades bei der Liquiditätsplanung?

Die Liquiditätsgrade richten sich nach dem Zeitraum, innerhalb dessen eine Bewertung stattfinden soll.

Die Liquidität 1. Grades berücksichtigt die kurzfristig flüssigen Mittel wie Bargeld, Kassenbestände, Girokonten bei Banken und im Verhältnis dazu die kurzfristigen Verbindlichkeiten.

Bei der Liquidität 2. Grades werden zu den flüssigen Mitteln auch noch die Forderungen und vorhandene Wertpapiere ins Verhältnis zu den Verbindlichkeiten gesetzt.

Die Liquidität 3. Grades stellt das komplette Umlaufvermögen den Verbindlichkeiten gegenüber.

Wie funktioniert die Liquiditätsplanung?

Wir messen mit unserem Tool für die Liquiditätsplanung die Liquidität 2. Grades. Berücksichtigen aber in unserer dynamischen Liquiditätsplanung sehr viel früher verfügbare Informationen aus dem gesamten ERP. Daher werden die Werte nicht unbedingt mit der Planung auf der BWA Ihres Steuerberaters übereinstimmen.

Geht Liquiditätsplanung auch ohne Buchhaltung?

Da eine Reihe von Unternehmen die Buchhaltung zwar extern erledigen lassen, aber dennoch sehr zeitnahe Liquiditätsauswertungen benötigen, haben wir uns dazu entschlossen, eine leicht zu bedienende und auch einfach zu verstehende Planung zu ermöglichen. Aus unserer Erfahrung heraus funktioniert solch eine Vorhersage der einzelnen Zahlungsströme umso besser, je einfacher und verständlicher ein solches Tool zu verstehen und zu bedienen ist. Deshalb geben wir mit der 3S Liquiditätsplanung unseren Kunden ein sehr einfaches, aber effektives Instrument zur Überwachung Ihrer liquiden Mittel und Ihrer Zahlungsfähigkeit.

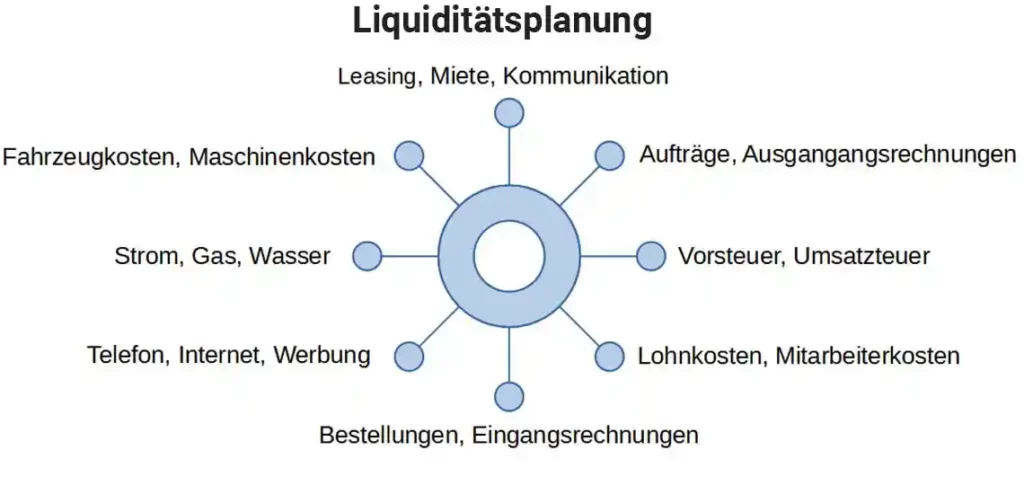

Folgende Werte fließen in unsere Planung ein:

- Manuell eingetragene Positionen pro Periode mit Ausgaben (einmalige oder regelmäßige Auszahlungen). Also Positionen wie Mieten, Leasing, Kommunikation, Lohnkosten, Kosten, welche nicht über das ERP-System verarbeitet werden, weil z. B. nur Eingangsrechnungen für Material gebucht werden, aber nicht die Rechnung der Telekom oder die Miete.

- Manuell eingetragene Positionen pro Periode mit Einnahmen (einmalige oder regelmäßige Zahlungseingänge) welche nicht über unser ERP-System fakturiert werden, falls es diese gibt.

- Noch nicht berechnete Aufträge zum Zeitpunkt der geplanten Zahlung plus Toleranzzeitraum unter Berücksichtigung vereinbarter Zahlungsziele

- Noch nicht vom Lieferanten berechnete Einkäufe zum Zeitpunkt der geplanten Zahlung unter Berücksichtigung vereinbarter Zahlungsziele

- Rechnungsausgang nach Erstellung des Rechnungsausgangsbuchs unter Berücksichtigung vereinbarter Zahlungsziele

- Rechnungseingang nach Erstellung des Rechnungseingangsbuches unter Berücksichtigung vereinbarter Zahlungsziele

- Zu zahlende Umsatzsteuer nach offener Auftragsbestätigung oder Rechnung plus 1 Monat + Toleranz

- Erwartete Vorsteuer nach offener Bestellung oder Eingangsrechnung

- Guthaben von Bankkonten, Kassen und Werte von Wertpapieren

Wie kann ein ERP-System dafür sorgen, dass eine kontinuierliche Überwachung der Liquidität erfolgt?

ERP-Systeme können mit wiederkehrenden Aufgaben eine dynamische Auswertung der Liquidität ermitteln. Entsprechende automatische Arbeitsabläufe (Workflows) oder Systemaufgaben innerhalb der Software berechnen die Liquidität und können entweder die Auswertungen automatisiert an den Unternehmer versenden oder aber bei über- oder Unterschreiten von voreingestellten Schwellen eine Warnung ausgeben oder versenden.

Sind also erst einmal wiederkehrende und nicht durch das ERP-System zu ermittelnde Zahlungsein- und -ausgänge manuell für ein Jahr erfasst, läuft der Rest automatisiert von selbst ab. Ein bisschen Pflegeaufwand entsteht natürlich trotzdem, weil oftmals einfach nicht alles über das ERP läuft.